SMM11月18日讯:突破15万元/吨!六氟磷酸锂价格近期“节节攀升”,现货市场最高报价已经成功突破15万元/吨的整数关口,如此火热的涨势也屡屡引发市场热议,六氟磷酸锂背后涨价的逻辑是什么?涨价态势能维持多久?对于六氟磷酸锂厂商而言,是否会在此形势大好的背景下抓紧时间扩产?

供应紧张、需求持续攀升等多因素共振 推动六氟磷酸锂4个月涨超190%

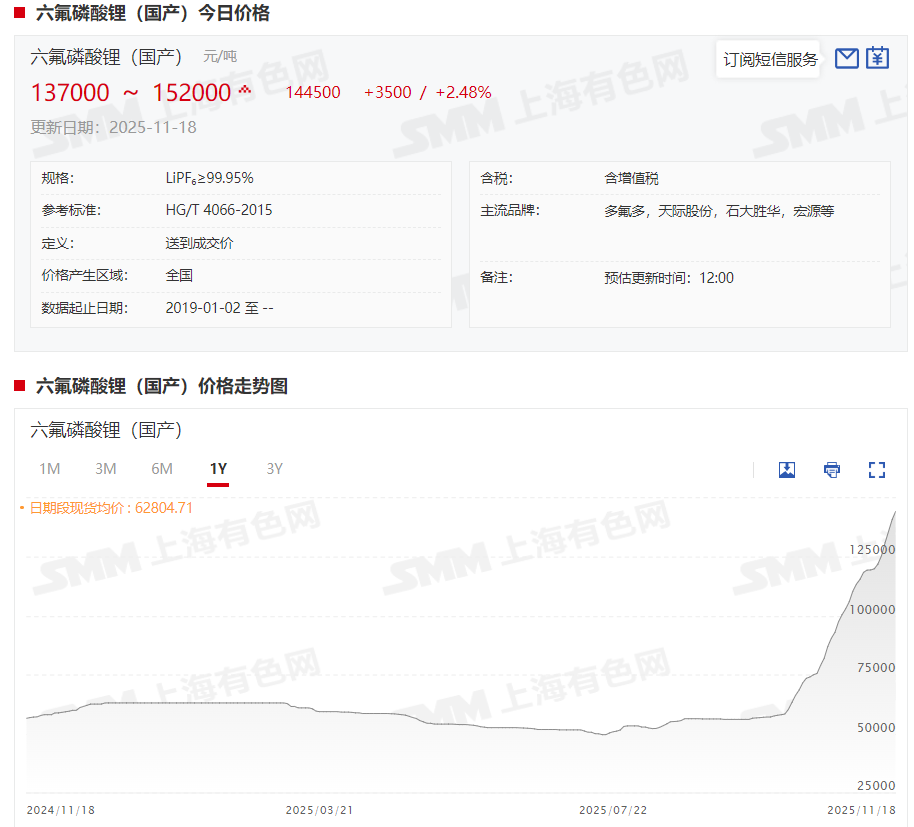

据SMM现货报价显示,自7月中旬以来,国产六氟磷酸锂现货报价接连上探,截至11月18日,国产六氟磷酸锂现货报价涨至13.7~15.2万元/吨,均价报14.45万元/吨,较7月18日的低点4.95万元/吨上涨9.5万元/吨,涨幅高达191.92%!

》点击查看SMM新能源产品现货报价

对于六氟磷酸锂价格一路上涨的原因,分阶段来看:

7月份,六氟磷酸锂主要原材料之一的碳酸锂价格,在其供应端扰动及下游需求逐步转好的背景下逐步回暖,六氟磷酸锂价格也随之明显上涨,六氟磷酸锂现货报价从7月最低点的49500元/吨上涨至7月30日的53250元/吨,最高上涨3750元/吨,涨幅达7.58%。

据SMM了解,7月虽然下游需求的增长对六氟磷酸锂价格提振作用较小,但来自成本端的支撑却“动力十足”,碳酸锂价格的长期上涨给六氟磷酸锂下游企业释放了信号,推动备货意愿升温,同时原料价格上涨的传导效应逐渐显现,使得六氟磷酸锂价格在7月下旬迎来回升,并冲上月内高点。

进入8月份,下游需求转好也为六氟磷酸锂价格的上涨持续提供助力。从产量方面来看,据SMM了解,随着下游电解液产量增速显著提升,叠加六氟磷酸锂价格上行的推动,下游客户采买意愿增强,备货积极性持续升温,共同拉动六氟磷酸锂市场需求增长。

9月六氟磷酸锂现货报价继续上涨,需求端下游电解液产量增速明显,对六氟磷酸锂需求随之增加,同时受价格上行及假期提前备货影响,电解液企业采买意愿增强,共同拉动六氟磷酸锂市场需求增长;供应端方面,9月六氟磷酸锂价格受供应偏紧支撑已逐步上涨,但一部分企业受限于产能制约,实际增量空间有限;另有企业受前期长期亏损影响,对产量大幅释放后可能引发的价格再度回落存在担忧,因此主动增量积极性不高,不过,在下游订单增加的驱动下,行业整体开工率适度提升,最终推动六氟磷酸锂产量增长。

而六氟磷酸锂价格大幅上涨的情况准确来说是出现在9月底,自9月底至10月末,六氟磷酸锂现货报价从9月26日的58250元/吨涨至10月底的110500元/吨,总计上涨52250元/吨,涨幅高达89.7%。

对于此番六氟磷酸锂价格大幅拉涨的原因,SMM认为主要是受需求、情绪面以及贸易商下场等因素推动。需求方面,自进入“金九银十”的下游消费旺季以来,六氟磷酸锂作为电池电解液的主要原材料之一,其下游需求的持续攀升,虽然六氟磷酸锂近几个月产量处于缓慢提升的阶段,但是多数企业因产能受限亦或是对未来六氟磷酸锂价格回落的担忧,整体增量较保守,在需求快速爆发之下,六氟磷酸锂市场供应增速不及需求增速,导致市场出现明显去库。

产量方面,据SMM预测,六氟磷酸锂后期产量增量有限,六氟磷酸锂市场当前处于供应偏紧的状态,11月部分电解液-六氟磷酸锂一体化企业为保障电解液订单交付、降低外采锂盐的高昂成本,将进一步主动提升自产六氟磷酸锂的产量,但仍有部分企业或受限于产能、产线,或出于谨慎增量的战略计划,增量较为保守,使得整体供应端难以实现大幅放量。

因此,六氟磷酸锂市场目前呈现明显的供应紧张的格局,展望后市,短期内,在下游需求持续攀升和六氟磷酸锂目前供应偏紧等因素的综合作用下,SMM预计六氟磷酸锂短期价格或仍有一定程度的上涨空间。

多家企业预计六氟磷酸锂供应紧平衡状态或将持续到2026年

而在六氟磷酸锂价格持续拉涨的情况下,不少六氟磷酸锂相关企业陆续发布了相关动态。

【多氟多:六氟磷酸锂市场供应紧平衡状态可能持续至2026年价格仍有上行空间】

多氟多作为国内知名的六氟磷酸锂巨头,其10月下旬在业绩说明会上回复投资者询问的关于“国庆节后六氟磷酸锂价格大幅上涨的原因是什么?”的话题是回应称,主要由下游新能源与储能产业需求爆发、供给端产能集中且扩产谨慎的供需矛盾及原材料价格波动共同推动。短期内,市场供应紧平衡状态可能持续至2026年,价格仍有上行空间。

在公司发布的投资者活动记录表中,多氟多还被问及“今年六氟磷酸锂出货量”的问题,公司表示,预计今年出货5万吨左右,2026年出货量预计在6-7万吨之间。头部客户按照招标结果执行,至年底结束,少量海外长单同样执行至年底。目前散单市场价格已升至9万左右,后续定价将基于市场行情协商确定。

对于未来六氟磷酸锂价格的走势,多氟多彼时回应称,公司判断10月份六氟磷酸锂市场需求持续向好,预计年底增速有所放缓,明年整体看六氟价格呈上行趋势。在需求层面,市场对六氟磷酸锂的需求具有较高的确定性,但价格波动幅度将趋于理性,不会重现上一轮行业周期中的暴涨行情,各厂家扩产趋于谨慎。

此外,还有投资者询问多氟多募投项目中的两万吨六氟磷酸锂产能,在目前行情下,是否会选择比预期更早地启动建设的问题,多氟多彼时回应称,这两万吨产能规划有所延迟,目前正按照既定计划稳步推进。从行业整体影响层面来看,这两万吨产能的增加对行业格局影响有限,当前公司产能已达6.5万吨,在此基础上新增两万吨,产能增幅仅为30%左右,规模相对可控。其次,在项目手续办理方面,新建化工项目需完成环境评估、项目立项等一系列手续,目前这些工作均在按正常流程有序推进。受客观条件制约,项目进度难以人为提前。综上,公司将以原计划为基准,稳步推进募投项目,实现产能合理、有序扩张。

【新宙邦:预计2026年六氟磷酸锂市场或呈现“供需偏紧、价格理性回归”的特征】

而新宙邦也在10月底被问及六氟磷酸锂涨价的情况对公司电解液产品的价格传导情况,新宙邦回应称,2025年三季度以来,电解液行业逐步从上半年的历史低位进入触底反弹阶段,六氟磷酸锂价格上涨对电解液的传导正逐步落地。从传导节奏看,因公司部分客户仍执行年度或半年度长单协议,四季度尚处于价格过渡阶段,但新签合同将充分参考六氟磷酸锂最新价格定价,传导效率将进一步提升。

关于2026年六氟磷酸锂市场供需及价格,公司认为将呈现“供需偏紧、价格理性回归”的特征:需求端,动力电池、储能行业持续增长将带动六氟磷酸锂需求稳步提升;供给端,行业经过前期深度调整后,企业扩产更趋理性。预计未来价格将维持在“保障企业合理利润率、支撑研发与运营投入”的合理区间,2021-2022年的极端暴涨行情难以再现,整体将随碳酸锂等基础原材料价格波动保持相对稳定。

且值得一提的是,新宙邦是通过并购石磊布局六氟磷酸锂产能,新宙邦表示,石磊氟材料公司目前运营情况良好,产能释放符合预期,当前石磊六氟磷酸锂实际年产能约2.4万吨,单月产量稳定在2000吨左右。待2025年底技改完成后,石磊的六氟磷酸锂规划产能达3.6万吨/年,且存在10%-20%的产能弹性空间。自供率方面,当前公司六氟磷酸锂整体自供比例为50%-70%,剩余部分通过与长期合作伙伴采购补充,既保障了供应链稳定性,也实现了成本优化;明后年随着石磊产能进一步释放,自供率将维持在该区间并适度提升,平衡成本控制与外部合作关系。

【天际股份:六氟磷酸锂满产满销 明年25%的市场增长对应明年出货量超过5万吨】

在10月底,天际股份也发布了投资者活动调研记录表,其中提到一些关于六氟磷酸锂价格的回应,其彼时回应称,当时散单价格已经达到11万,公司从从电芯厂得到的需求还是很乐观,有些对市场需求预测到2.5T,按照这个测算六氟需求超过30万吨,供给端现有产能在35-36万吨,叠加明年新增产能,大概38万吨左右,考虑二三线开工率不足的问题,一线也是满产,考虑产品合格率的问题,明年还是比较紧缺,涨价可以稳定持续,但公司认为六氟磷酸锂涨幅还是平缓会更好。目前价格走势比预期更好一点,之前预期11月小厂量出来,价格会下降,目前看来可能性不大,11-12月还是往上,但其并不希望价格涨太快,长单和散单距离比较大,目前谈价明年的长单的价格也会发生变化,公司希望六氟磷酸锂均价维持8万左右预期。

提及长单涨价的时间节点,天际股份表示,由于目前六氟市场需求旺盛,产品供不应求,公司目前对于核心客户的定价原则在一月一议,在尽可能保证核心客户的供应基础上,价格按照市场实际价格给与一定幅度的优惠。

此外,天际股份还表示,公司2025年三季度六氟磷酸锂的销售均价比较低,导致亏损,但趋势来看,销售均价一直在提升,没有签长协合同的价格有明显的上涨,经营层面满产满销,目前库存降至极低位置,只有几百吨,当前产线都有开满。现在产能一个月3600-3800吨,预计今年出货量在3.9万,明年25%的市场增长对应明年出货量超过50000吨,所以公司产能会出现缺口,募投项目1.5万吨产能预计今年年底做设备定制和安装,周期需要10个月左右,明年9月出来,可以贡献6000吨左右,明年大概率可以做到很满的状态。

11月17日,天际股份在互动平台回应称,公司目前六氟磷酸锂总产能为3.7万吨/年,募投项目二期完成后公司六氟磷酸锂总产能为5.2万吨/年,目前二期项目工程厂房和公用工程已建设完成。

此外,也有不少企业发布了其六氟磷酸锂的相关动态,SMM整理如下:

【云天化:参股公司六氟磷酸锂产能5000吨/年】11月3日,云天化在互动平台表示,公司参股公司云南氟磷电子科技有限公司现有六氟磷酸锂产能5000吨/年。

【西藏矿业:六氟磷酸锂价格上涨可能会向上游原料端传导】11月5日西藏矿业在互动平台表示,公司生产的主要锂产品(如碳酸锂)是生产六氟磷酸锂的基础原料之一。一般而言,如果下游六氟磷酸锂价格的上涨,可能会向上游原料端传导,对锂盐价格形成一定支撑,从而对公司的锂盐业务经营产生积极的潜在影响。但需注意,产品最终的市场价格由供需关系等多种客观因素综合决定。公司将密切关注市场变化,具体经营业绩请以公司定期报告为准。

【深圳新星:公司正在安排六氟磷酸锂7200吨产能投产前的设备安装】11月12日,深圳新星在互动平台表示,六氟磷酸锂7200吨产能系公司2024年年中即基本建设完成,由于市场价格较低处于亏损状态,所以没有开。最近价格大幅上涨,公司正在安排投产前仪表等设备的安装。

【恒光股份:公司五氯化磷产品可作为六氟磷酸锂生产原料设计产能为1万吨/年】11月13日,恒光股份11月13日在互动平台表示,公司五氯化磷产品可作为六氟磷酸锂生产原料,设计产能为1万吨/年。目前,五氯化磷产能利用率不高,其产品销售收入在公司总营收占比较小。

【立中集团:子公司山东立中新能源材料有限公司现有六氟磷酸锂产能1万吨】11月14日,立中集团在互动平台表示,公司子公司山东立中新能源材料有限公司现有六氟磷酸锂产能1万吨。