来源:源达

投资要点

我们在之前发布的深度报告中研究了自由现金流因子,并采用“自由现金流/企业价值”因子构建了投资策略。本篇报告中,我们进一步研究其他三种自由现金流比率因子,并进行对比。

四种自由现金流比率因子对比

对四种自由现金流比率因子进行Rank IC及多空分析。采用中证全指样本,剔除金融地产行业,去除自由现金流为负及因子为负的数据,回测区间为2014/6/30-2025/9/30,月度计算Rank IC,多空策略分5组回测。

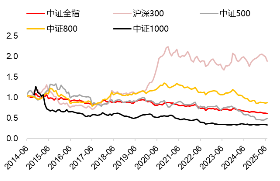

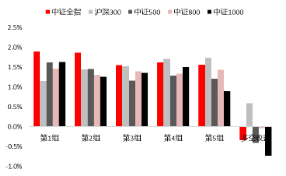

①“自由现金流TTM/企业价值”因子的Rank ICIR最高,为15.50%;在沪深300内Rank ICIR为12.92%,多空年化收益率3.17%,在中证1000内,因子RankIC IR为3.89%,多空年化收益率为-9.27%,因子对于沪深300有效性强,在中小盘无效。

②“自由现金流TTM/归母净利润”因子,Rank ICIR为0.85%,多空年化收益率2.79%,在沪深300中,因子Rank ICIR为15.35%,多空年化收益率为13.40%。

③“自由现金流TTM/净资产”与“自由现金流TTM/营业收入”因子在中证全指内Rank IC均值为负,基本无效。

策略构建:“自由现金流/企业价值”因子策略最优

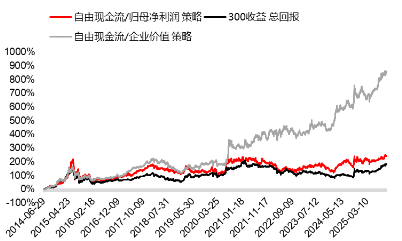

“自由现金流ttm/归母净利润”因子构建的策略,2014/6/30-2025/10/29不考虑交易费用,年化收益率11.51%,同期沪深300全收益的年化收益率10.13%,策略超额收益不明显,显著低于我们此前构建的“自由现金流ttm/企业价值”策略(年化21.91%)。

为什么2025年以来自由现金流指数表现弱于大盘?

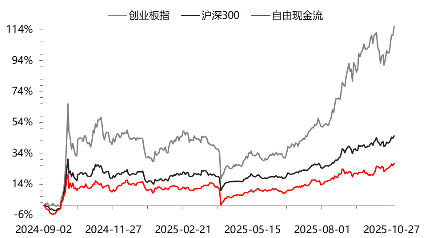

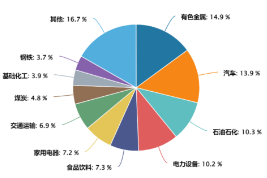

自由现金流指数偏向大盘价值风格,在当前成长占优的市场环境下表现相对较弱,但中长期表现稳健穿越周期。2025年截至10月29日,沪深300累计涨幅18.72%,自由现金流指数涨幅10.20%相对跑输,主要由于①自由现金流指数剔除了金融地产行业,今年银行及非银金融板块表现较优;②自由现金流指数布局电子板块较少,2025年AI相关行业涨幅居前,自由现金流指数未获得相应收益。

展望未来,若市场风格从成长占优转向价值回归,自由现金流指数的防御+价值属性将重新凸显。另外,现金流指数与科技类指数相关度较低,可将自由现金流指数与成长风格资产进行组合配置。

风险提示

国内经济增长波动的风险;数据统计误差;研究报告中使用的公开资料可能存在信息滞后或更新不及时的风险。

1、四种自由现金流比率因子对比

我们在之前发布的报告中研究了自由现金流因子,并采用“自由现金流/企业价值”因子构建了投资策略,我们在本篇报告中,进一步研究其他自由现金流比率的因子构建方式,以更全面地理解自由现金流因子。

对四种自由现金流比率因子进行Rank IC及多空分析。Rank IC均值代表因子与股票收益率的排序相关性,正值代表排序有效,Rank ICIR=RankIC均值/RankIC标准差,绝对值越大,代表因子排序的“收益/波动”性价比越高。多空策略即做多因子最高值、做空最低值取得的收益,夏普比率为风险收益比。我们采用中证全指样本,剔除金融地产行业,去除自由现金流为负及因子为负的数据,回测区间为2014/6/30-2025/9/30,月度计算Rank IC,多空策略分5组回测,结果如表1,“自由现金流TTM/企业价值”因子的Rank ICIR最高,为15.50%,代表因子的排序能力强且稳定性突出;其次为“自由现金流TTM/归母净利润”因子,Rank ICIR为0.85%,多空年化收益率2.79%;而“自由现金流TTM/净资产”与“自由现金流TTM/营业收入”因子基本无效。

表1:四种自由现金流比率因子的IC及多空收益率对比

因子名称

IC>0比例

RankIC均值

RankICIR

多空年化收益

多空年化波动率

夏普比率

上行标准差

下行标准差

最大回撤

自由现金流TTM/企业价值

47.01%

1.88%

15.50%

-0.83%

14.82%

-0.0600

0.1186

0.0859

31.77%

自由现金流TTM/净资产

40.29%

-1.12%

-15.87%

-4.34%

8.91%

-0.4874

0.0548

0.0602

44.53%

自由现金流TTM/营业收入

46.27%

-0.60%

-9.02%

-5.96%

8.37%

-0.7128

0.0522

0.0583

53.84%

自由现金流TTM/归母净利

44.03%

0.08%

0.85%

2.79%

10.80%

0.2582

0.0731

0.0622

38.98%

资料来源:Wind,源达信息证券研究所

因子在不同指数内的回测结果:

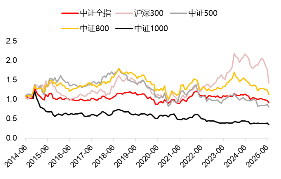

(1)“自由现金流TTM/企业价值”因子:衡量单位企业价值创造的自由现金流,沪深300的选股效果较好,在中证1000内因子值与收益率反向。在沪深300内,平均RankIC(2.84%)、Rank ICIR(12.92%)均为正且数值较高,多空年化收益率3.17%,沪深300以成熟行业龙头为主,因子数值高意味着盈利质量扎实,因子排序有效且多空策略盈利。中证800(大盘+中盘)内平均Rank IC(2.18%)、Rank ICIR(12.87%)为正且较高,因子排序预测能力和稳定性较好,但中盘股的拖累使多空收益仅微利。对于中证1000为代表的小盘成长股,高资本开支通常预示着更高成长性,但对应低自由现金流,因此因子与收益率反向相关。

表2:“自由现金流/企业价值”因子在不同指数内的IC分析结果

指数

IC>0比例

平均RankIC

RankICIR

多空年化收益

多空夏普比率

中证全指

47.01%

1.88%

15.50%

-0.83%

-0.0557

沪深300

50.00%

2.84%

12.92%

3.17%

0.1393

中证500

47.76%

2.03%

11.43%

-1.91%

-0.0907

中证800

44.78%

2.18%

12.87%

1.00%

0.0537

中证1000

44.62%

0.58%

3.89%

-9.27%

-0.4778

资料来源:Wind,源达信息证券研究所

图1:“自由现金流TTM/企业价值”因子在不同指数范围内的多空净值对比

图2:“自由现金流TTM/企业价值”因子在不同指数范围内的分组收益率对比

资料来源:Wind,源达信息证券研究所

资料来源:Wind,源达信息证券研究所

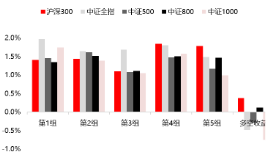

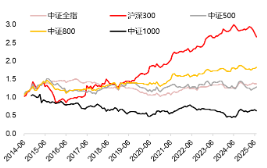

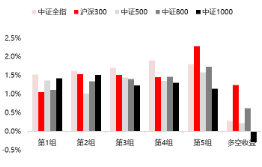

(2)“自由现金流/营业收入”因子,即单位营业收入对应的自由现金流,衡量经营效率,在沪深300和中证800效果较好。在沪深300中,因子的排序能力强、稳定性高,多空策略盈利;在中证800中表现较好,大盘股的有效逻辑部分传导,因子和策略均有正向表现;

在中证500、中证全指中表现一般;在中证1000中完全无效。

表3:“自由现金流/营业收入”因子在不同指数内的IC分析结果

指数

平均RankIC

RankICIR

多空年化收益

多空夏普比率

多空最大回撤

中证全指

-0.60%

-8.98%

-5.96%

-0.71

53.84%

沪深300

1.66%

11.02%

3.00%

0.17

40.04%

中证500

0.47%

3.67%

-4.53%

-0.30

62.82%

中证800

1.05%

10.19%

0.67%

0.06

33.99%

中证1000

-1.39%

-13.68%

-9.39%

-0.73

70.35%

资料来源:Wind,源达信息证券研究所

图3:“自由现金流TTM/营业收入”因子在不同指数范围内的多空净值对比

图4:“自由现金流TTM/营业收入”因子在不同指数范围内的分组收益率对比

资料来源:Wind,源达信息证券研究所

资料来源:Wind,源达信息证券研究所

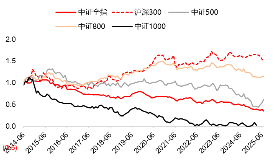

(3)“自由现金流/净资产”因子,反映企业的盈利质量和资产运营效率,仅阶段性有效。因子在沪深300中较有效,特别是2020年表现优异,其他区间表现平平。由于2020年全球受新冠疫情冲击,市场风格呈现“避险+盈利确定性”的特征,资金大规模向沪深300的蓝筹股集中,放大了“自由现金流TTM/净资产”高的个股的收益弹性。

表4:“自由现金流/净资产”因子在不同指数内的IC分析结果

指数

IC>0比例

平均RankIC

RankICIR

多空年化收益

多空夏普比率

多空最大回撤

中证全指

40.30%

-1.12%

-15.87%

-4.34%

-0.49

44.53%

沪深300

52.99%

2.12%

14.10%

5.87%

0.34

45.58%

中证500

44.78%

-0.02%

-0.18%

-6.14%

-0.37

66.09%

中证800

49.25%

0.99%

9.37%

-1.13%

-0.09

36.64%

中证1000

40.77%

-2.05%

-18.32%

-9.58%

-0.61

74.05%

资料来源:Wind,源达信息证券研究所

图5:“自由现金流TTM/净资产”因子在不同指数范围内的多空净值对比

图6:“自由现金流TTM/净资产”因子在不同指数范围内的分组收益率对比

资料来源:Wind,源达信息证券研究所

资料来源:Wind,源达信息证券研究所

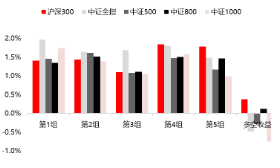

(4)“自由现金流/归母净利润”因子,衡量企业盈利质量,在沪深300中表现卓越。因子单调性在沪深300中极强,在中证1000中单调性为负。沪深300代表的大盘蓝筹盈利已较成熟,因子排序能力强、稳定性高,RankICIR高达15.35%,多空策略年化收益率13.40%。

表5:“自由现金流/归母净利润”因子在不同指数内的IC分析结果

指数

平均RankIC

RankICIR

多空年化收益

多空夏普比率

多空最大回撤

中证全指

0.08%

0.85%

2.79%

0.2582

38.98%

沪深300

2.78%

15.35%

13.40%

0.6296

46.19%

中证500

0.42%

2.85%

1.11%

0.0637

35.58%

中证800

1.01%

8.45%

6.57%

0.4626

30.65%

中证1000

-1.46%

-13.76%

-4.46%

-0.3085

52.43%

资料来源:Wind,源达信息证券研究所

图7:“自由现金流TTM/净利润”因子在不同指数范围内的多空净值对比

图8:“自由现金流TTM/净利润”因子在不同指数范围内的分组收益率对比

资料来源:Wind,源达信息证券研究所

资料来源:Wind,源达信息证券研究所

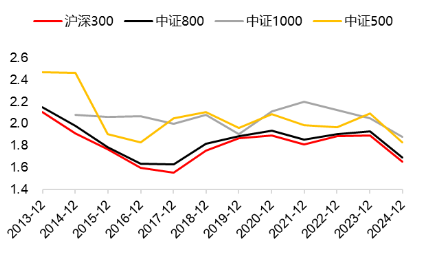

综合四类自由现金流比率因子,“自由现金流ttm/企业价值”和“自由现金流ttm/归母净利润”因子有效性较高,且均在沪深300中最有效。分析原因,由于成熟期企业已占据稳定的市场份额,核心业务趋于饱和,无需通过大规模资本投入进行产能扩张。此时资本开支更多用于维持现有运营效率(如设备维护、技术升级),而非战略扩张。成长期的企业一般追求战略扩张,有着更高的资本开支,因此其资本开支占比显著高于其他阶段的企业。沪深300与中证800的资本支出/折旧摊销小于中证500与中证1000,与我们回测得到的结果一致。

图9:不同指数的资本支出/折旧与摊销对比

资料来源:Wind,源达信息证券研究所

2、策略构建:“自由现金流/企业价值”因子策略最优

根据前文分析,在沪深300股票池内使用“自由现金流ttm/归母净利润”因子构建策略,具体筛选方法如下:

1、沪深300成分股,剔除ST、*ST证券,按照中信一级行业分类,剔除综合金融、房地产、银行、非银行金融行业的个股;

2、过去一年日均成交金额排名位于样本空间前80%;

3、近一年自由现金流、归母净利润均为正;

4、剔除近一年经营活动净现金流占净利润比例排名后30%的证券(衡量盈利质量);

5、每月最后一个交易日,根据自由现金流/净利润从大到小排序,选取前10只,自由现金流ttm加权,个股权重上限20%。

“自由现金流ttm/归母净利润”因子构建的策略,年化收益率11.51%,低于“自由现金流ttm/企业价值”策略的年化21.91%。2014/6/30-2025/10/29,不考虑交易费用,年化收益率11.51%,同期沪深300全收益的年化收益率10.13%,策略超额收益不明显。

图10:不同指数的资本支出/折旧与摊销对比

资料来源:Wind,源达信息证券研究所

3、为什么2025年以来自由现金流因子偏弱?

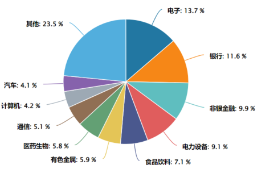

自由现金流指数偏向大盘价值风格,在当前成长占优的市场环境下表现相对较弱。2025年截至10月29日,沪深300累计涨幅18.72%,自由现金流指数涨幅10.20%,相对跑输,主要由于①自由现金流指数剔除了金融及地产行业,而今年银行及非银金融板块表现较优;②自由现金流指数布局电子板块较小,2025年AI相关行业涨幅居前,自由现金流指数未获得相应收益。自由现金流本质上是价值类因子,在成长股当道的行情中跑输是正常现象。

展望未来,若市场风格从成长占优转向价值回归,自由现金流指数的防御+价值属性将重新凸显。另外,现金流指数与科技类指数相关度较低,可将自由现金流指数与成长风格资产进行组合配置。

图11:2025年以来,A股风格偏向科技成长,自由现金流指数相对跑输

资料来源:Wind,源达信息证券研究所

图12:2025年以来自由现金流指数(980092,左)对比沪深300(右)的行业分布占比

资料来源:Wind,源达信息证券研究所

4、风险提示

历史收益表现不代表未来、实际交易费用率与模型不一致、其他数据统计误差